こんにちは!

私は、配当金を重視して株式投資を行っており、最終的には配当金だけで生活費がまかなえるようになれば理想だなと思っています。

今回は私が購入した株式の中でも、高利回りを誇る一方で株高が進む

J-REIT銘柄の配当利回り・状況をチェックしてみたいと思います。

また、残りNISA枠を30万円程度持てあましており、追加購入してよいものかも、

あわせて確認したいと思います。

目次

東証REIT指数は、年初から25%値上がり

直近REIT銘柄が高値に推移しているというニュースをよく耳にします。

実際に東証REIT指数でみてみると、年初2019年1月4日~本日2019年10月15日の間で+470.17(+26.85%)ポイントも上昇していることがわかります。

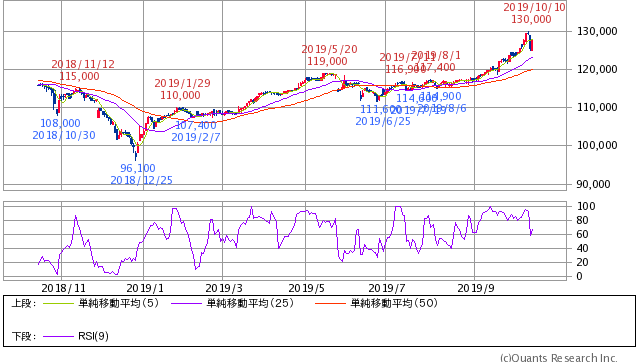

■東証REIT指数の過去1年間の推移

■東証REIT指数とは・・・

一方、日経平均も何気に11%程度年初から上昇していますが、それの2倍程度上昇しているRIETはやはり気になります。

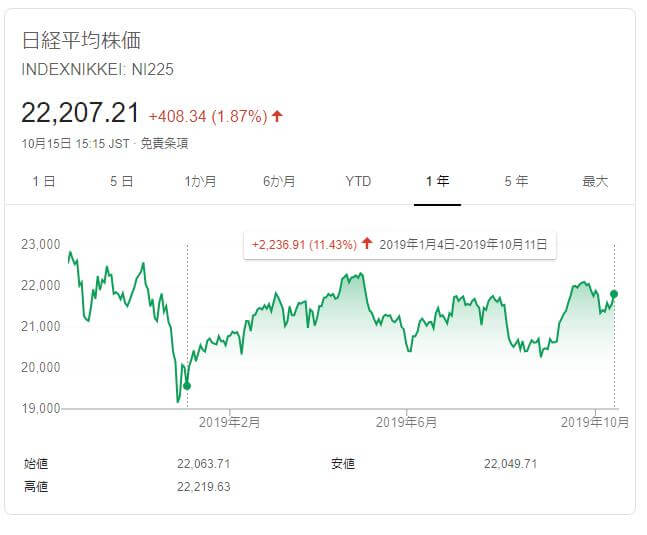

■日経平均株価の過去1年間の推移

REITが値上がりしている3つの理由

それではなぜREIT銘柄はこんなにも値上がりしているのでしょうか?

理由を調べてみました。

株式市場が安定しない。債券利回りの低下

1つ目の理由として、米中貿易摩擦など株式市場はボラティリティが高めでリスクを取りづらいことがあげられます。

また、一方でマイナス金利の実施や米国でも低金利となっており債権利回りが低く投資しづらい状況から生命保険会社などはその運用益のためREIT銘柄を買わざるを得ないようです。

J-REITの平均利回りは、3.42% (2019/10/15時点)となっており安定した収益を上げられる点が選ばれている理由のようです。

英国の指数算出会社FTSEグローバル株式指数に組み入れ決定

2つ目は、英国の指数算出会社FTSEグローバル株式指数に組み入れ決まった点です。

東京オリンピック終了の2020年9月以降となりますが、同社の指数に連動するように設計された海外ファンドでは組み入れが必要となるため、J-REITが安定して購入される見込みが出た点がREIT高につながっているようです。

オフィスビルの空室率低下。シェアオフィスへの懸念

3つ目は、都心のオフィスビルの空室率の低下に期待があるようです。

三鬼商事が10月10日に発表した都心5区の空室率は過去最低の水中となっており、これが都心のオフィスビルのREIT銘柄の購入を後押ししています。

また、シェアオフィス事業を行うウィーワークの上場延期なども国内のJ-REITに期待がかかる要素のようです。

保有REIT4銘柄の状況をチェック

それでは最後に私が昨年購入した保有REIT4銘柄の状況をチェックしていきます。

すべてNISA口座で購入しており、配当金・売却益は非課税となります。

■保有REIT銘柄一覧

星野リゾート・リート投資法人+47,000円(+8.48%)

星野リゾートの物件を管理する投資法人です。そのポートフォリオは日本各所のホテルのみになっています。

+47,000円(+8.48%)と東証REIT指数よりも低い推移となっており、下記の通りNAV倍率が1%を超えており、割高な水準かと思います。

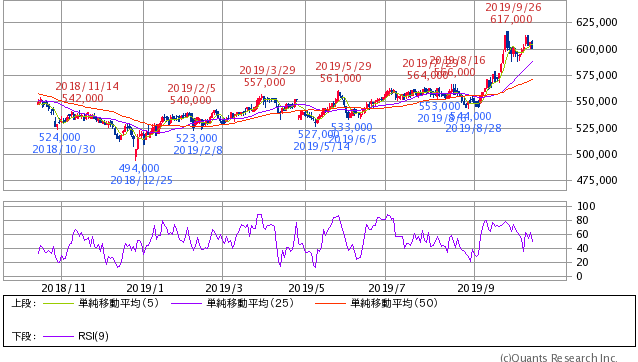

■直近1年間の株価

■基本情報

投資口価格 601,000円

時価総額 133,339.062百万円

分配金利回り 4.38%

物件取得額合計 1,562億円

物件数 59棟

NAV倍率 1.09

■直近の分配金

2020-04-30 13,230円

2019-10-31 13,110円

=====

年間26,340円予測

ケネディクス商業リート投資法人+46,900円(+19.43%)

ケネディクスをスポンサーとするJ-REIT。食品スーパーや専門店といったEコマースの影響を受けにくく来店頻度の高い生活密着型商業施設を主要投資対象としています。

購入時から+46,900円(+19.43%)と大きく評価益が発生している銘柄です。

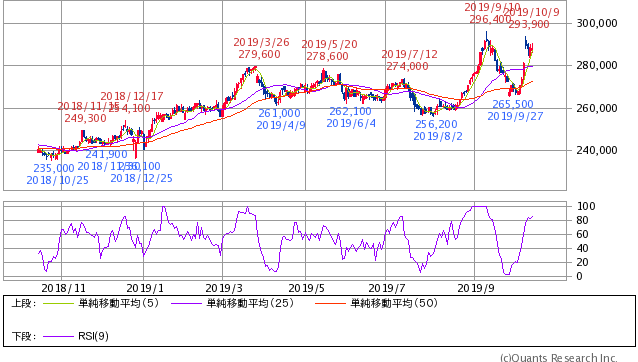

■直近1年間の株価

■基本情報

投資口価格 288,300円 (-600円)

時価総額 146,369.91百万円

分配金利回り 4.51% (+0.01)

物件取得額合計 2,009億円

物件数 55棟

NAV倍率 1.14

■直近の分配金

2020-03-31 6,501円

2019-09-30 6,480円

=====

年間12,901円予測

大江戸温泉リート投資法人+7,300円(+8.37%)

温泉宿泊施設の再生事業に強みを持つ大江戸温泉物語グループをスポンサーとするJ-REITです。

星野リゾートに引き続き、物件はすべてホテル関連施設です。

こちらも購入時から+7,300円(+8.37%)の評価益となっています。

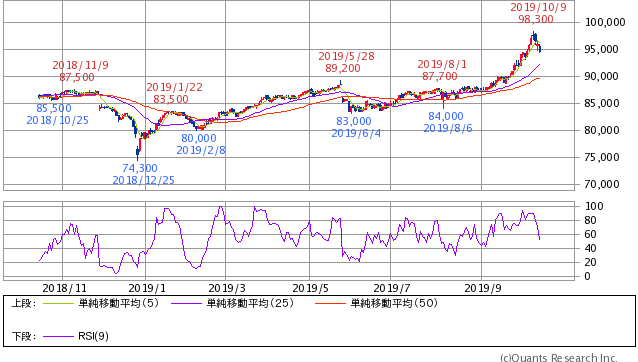

■直近1年間の株価

■基本情報

投資口価格 94,500円 (-1,300円)

時価総額 22,240.2915百万円

分配金利回り 4.99% (+0.07)

物件取得額合計 367億円

物件数 14棟

NAV倍率 0.90

■直近の分配金

2020-05-31 2,337円

2019-11-30 2,380円

=====

年間4,717円予測

タカラレーベン・インフラ投資法人+10,938円(+9.37)

インフラファンド市場に上場した第一号銘柄です。

スポンサーのタカラレーベンはマンションのディベロッパーですが一部太陽光発電の事業を行っており、その設備の運営を行っているのが当ファンドです。

太陽光発電のため、売電収入によって賃料の変動分が上下します。

現状、+10,938円(+9.37)の評価益となっています。

NAV倍率は1.2以上と高値です(自動計算してくれるサイトが非対応で概算になります。)。

■直近1年間の株価

■基本情報

投資口価格 127,700円 (+2,200円)

時価総額 17,696百万円

分配金利回り 5.42% (-0.09)

NAV倍率 1.2以上

■直近の分配金

2020-5-31 3,612円

2019-11-30 3,307円

=====

年間6,919円予測

■NAV(Net Asset Value)・・・

NAVを投資口1口あたりで換算したものがNAV倍率となります。

PBR(株価純資産倍率)と類似する指標です。

まとめ

ここまでお読みいただきありがとうございました!

今回はREITが値上がりしている状況・理由と私が保有して銘柄の状況を見ていきました。

NAV倍率だけ見ると、私の保有する銘柄では大江戸温泉リート投資法人以外は割高みたいですね。

ただ、理由で見てきた通り、

■株式市場が安定しない。債券利回りの低下

■英国の指数算出会社FTSEグローバル株式指数に組み入れ決定

■オフィスビルの空室率低下。シェアオフィスへの懸念

という点を鑑みるとREITへの投資はありだなと思いました。

購入するとすれば、

■NAV倍率が1以下で割安であること

■オフィス・住宅は東京や首都圏であること

■直近で値上がりが緩やか

などを指標にしていきたいかなと思います。

今後日本では労働人口の減少が際立ってくると思いますが、それでも耐えうる不動産を見据えて投資をしていきたいと思います。

以上です。

コメント