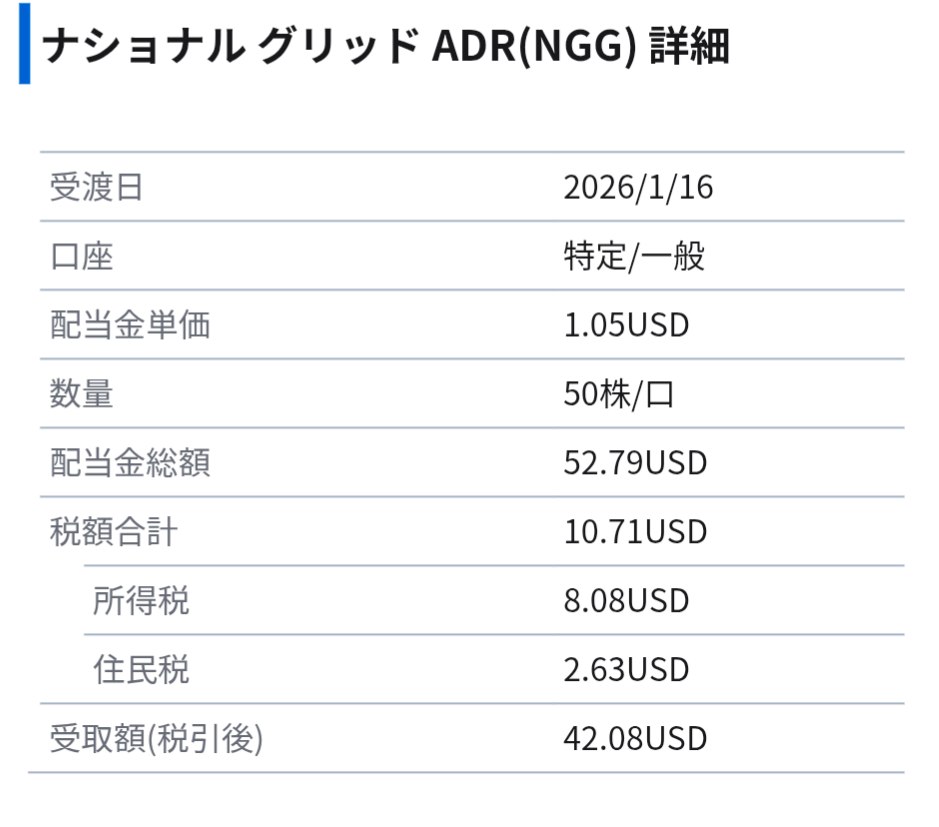

ナショナルグリッドから2026年1月に配当金が入金されました。米ADRでの受取額は税引後42.08USD。配当利回りはおおむね3.7~3.9%前後。直近決算では増配基調を維持しつつ、インフラ投資や規制環境の影響が混在しています。配当目的で保有している投資家からすると「安定感はあるが劇的な上振れ材料はない」という印象です。

※配当は半期で支払われ、通年では概ね3.0USD前後(年率ベース)。直近の配当利回りは約3.8%前後という水準です。

目次

決算・業績ハイライト(要点)

Nat GridはFTSE100構成企業で、英国・米国の電力・ガス送配電ネットワークを運営。収益はいまだ巨額でインフラ性の強い銘柄です。

直近の決算・業績概要

-

FY2025(3月期):売上高約183億ポンド、純利益約26億ポンド(前年対比はケースにより変動)。

-

通常配当政策に基づき増配傾向は継続。直近では最終配当を30.88p(年間合計46.72p)と発表。

-

2025/26期の前提では、EPSは「2024/25ベースで6~8%のCAGR」程度の成長レンジで推移見込み。

※上記は本社発表や英ADR前提の調整値です。

通期予想・配当方針

ナショナルグリッドは配当を毎年安定して支払い、目標としてインフラ整備に伴った利益・EPSの持続的成長を掲げています。

会社側は2025/26期もEPS成長を見込む方針を示しており、配当もCPI連動で増配基調を想定。

配当スケジュール(一般的な例):

-

Ex-Dividend(権利落ち):5月末(予想)

-

配当支払日:7月中旬(予想)

株価・評価

現在ADRは約80ドル前後で推移しており、利回りは概ね3.7~3.9%。

強み・好材料

-

インフラ株らしい安定配当利回り

-

電力・ガスネットワークという規制産業のため剥落リスクが低い

リスク・留意点

-

成長性は高成長株と比べて控えめ

-

規制環境や金利変動に敏感

-

投資規模が巨額で利益率の伸びが鈍い可能性

株価面では目先の材料に乏しく、劇的な上昇シナリオは描きづらい水準です。配当狙いなら許容できますが、成長株のような爆発的なリターンは期待過剰です。

私のスタンス

現時点では「押し目買い優先で長期ホールド」。

理由:

-

配当利回りが3%台後半あり、現状では他の高配当株と比べても魅力的な水準

-

ただし利益成長は緩やかで、市場全体のリスクオフ局面では株価が売られやすい性質あり

結論:短期で爆上げは見込めないが、長期的な配当再投資には悪くない。

まとめ

-

配当受取:税引後 42.08USD(50株分)

-

東証ADR評価:利回り3.7~3.9%水準

-

業績:インフラ性強い、EPS成長レンジは控えめ

-

株価:80ドル前後で堅調もインパクト薄

-

投資判断:押し目買い・長期保有向き

コメント