目次

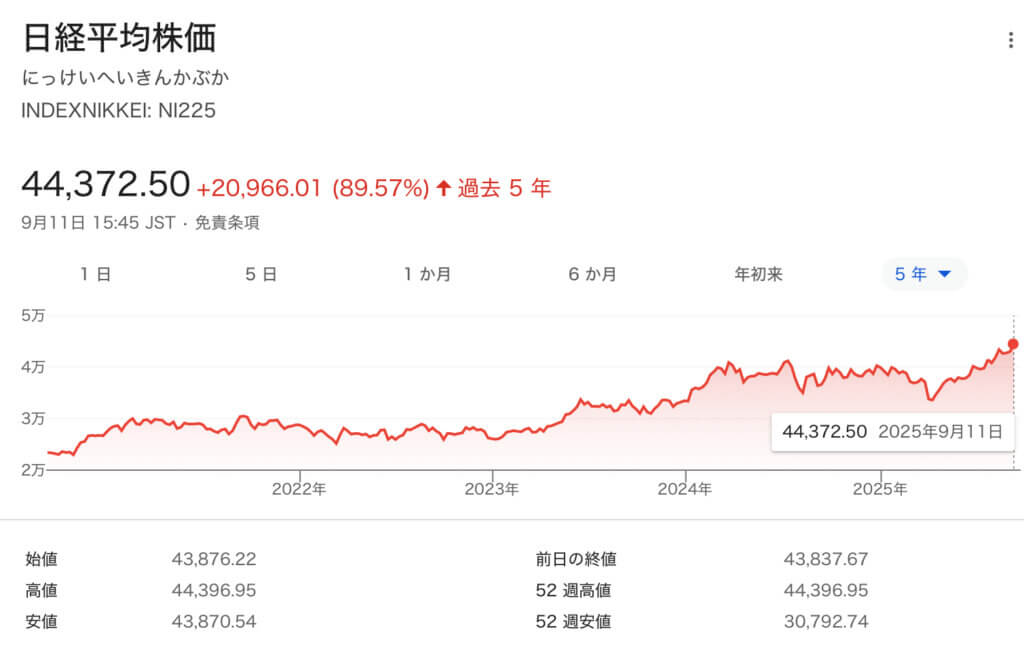

本日のマーケット概況:44,372.50円で史上最高値に

2025年9月11日、日経平均株価は終値で 44,372.50円(前日比 +534.83円、+1.22%)を記録し、過去最高値を更新した。取引終了時点でのこの水準は、株式市場の強気ムードを明確に示している。

このような史上最高値更新の背景には、国内外の複数のポジティブ要因が重なっている。

上昇の主な要因・背景

日経平均の上昇を支えている要因を整理すると、以下のようなものが挙げられる。

ポイント

-

次期政権への期待感の高まり:財政出動、企業の株主還元強化、規制緩和などの政策を望む市場の動き。

-

関税・貿易政策での改善観測:特に輸出企業にとって有利になるような関税引き下げや交渉前進の見通し。

-

海外投資家の買い戻し:利益確定売りの後、調整買い戻しや外部要因の好転で需給バランスが改善。

-

半導体・電子部品、輸出関連、自動車などの主力セクターの強さ:AI関連、半導体ウェーハ投資、輸送・モビリティなどにおける需要期待。

押し上げているセクター・テーマ(セクター別で見る)

以下の表は、今回の日経平均上昇を牽引していると思われる主要セクター/テーマを整理したもの。高配当銘柄を選ぶ際にはこのようなテーマとの兼ね合いを考慮するとよい。

| セクター/テーマ | 強み・追い風要因 | 注意すべき点 |

|---|---|---|

| 半導体・電子部品 | グローバルなAI・チップ需要の継続。製造装置・ファウンドリ関連企業の利益改善期待。 | 原材料コスト、為替変動、供給過剰のリスク。技術競争激化。 |

| 自動車輸出/モビリティ | 円安メリット、関税緩和の可能性。EV/HEV対応など将来の成長余地。 | 資源コスト、人件費、環境規制、サプライチェーンの混乱など。 |

| 商社・資源系 | コモディティ価格上昇の恩恵。多角化した収益構造。株主還元意識の強まり。 | 資源価格の変動、天候・地政学の影響、為替リスク。 |

| 金融(銀行・信託等) | 金利上昇トレンドで利ざや改善。預貸金収益の伸びと資金調達コストの相対軽減。 | 不良債権リスク、信用コスト、金利の急変。政策・規制変化。 |

| 不動産・インフラ・政策関連 | 公共投資・インフラ整備、省エネ・再生可能エネルギー、防衛投資など政策の追い風。株主還元・開発案件での利益。 | 土地・建設コスト、規制・環境許認可、資金コストの上昇。 |

人気でメジャーな高配当銘柄の現状:株価・配当利回り・評価

流動性・知名度・時価総額の観点から、東証プライム上場・流通総額が大きめな銘柄をピックアップ。長期投資に適した「主要高配当株」の実力を、9月11日終値前後のデータで評価する。

| 銘柄名 | コード | 終値(9/11)/参考値 | 予想配当利回り | 主な強み | リスク・注意点 |

|---|---|---|---|---|---|

| 住友商事 | 8053 | 約 4,322 円 | 約 3.24% | 総合商社として資源・エネルギーなどの収益源が多様。最近、配当増加傾向あり。実績・利益水準も大きく、株主還元方針が明確。 | コモディティ価格変動に敏感。為替の影響大。業績悪化局面で配当維持が難しい可能性あり。 |

| 三井住友トラスト・グループ | 8309 | 約 4,260 円 | 約 3.75% | 信託・銀行を含む金融グループ。増配実績あり。資産運用・信託部門の収益が安定。金利上昇局面での収益改善期待。 | 金融セクター特有のリスク(信用リスク、貸出先の経営状況)。金利逆風・規制リスク。政策や市場の信用見通しに左右されやすい。 |

| 日本郵政 | 6178 | 約 1,536 円 | 約 3.68%(予想) | 国策的役割を持つ企業。郵便・物流・金融の複合ビジネス。規模が大きく流動性も十分。政策変更による追い風の可能性あり。 | 政策リスク・規制変更。物流コスト・人件費上昇。民間事業との競争。収益性が低い部門の負担。 |

今、高配当銘柄への投資妙味はあるか?/総合評価

日経平均が史上最高値を更新したこの局面でも、高配当株に一定の投資妙味が残ると考えられる理由と、慎重さが必要な点を、以下に整理する。

妙味ありと言える理由

-

政府・企業ともに株主還元(配当・自社株買い)を重視する姿勢が強まっている。

-

主力セクターが牽引して市場が高値圏にある中で、比較的安定収益を持つ金融・商社など主要高配当銘柄は“調整耐性”が比較的高い。

-

長期金利・政策金利の動きが配当銘柄に有利に働くことが予想される。特に銀行・信託系。

注意・リスク

-

株価が高値水準であるため、調整時の下落リスクが大きい。割高感の銘柄は特に注意。

-

コモディティや為替、外的ショックの影響を受けやすい。利益の変動性が高い分野を含む銘柄では収益予想が外れることも。

-

配当利回りが “そこそこ高い” = 安全というわけではなく、過去実績や利益の質、キャッシュフローをチェックする必要あり。

-

規制・政策変更の可能性。公共性のある企業だと制度リスクを抱えることも。

総括:こんな高配当銘柄なら狙い目

今から高配当銘柄を長期でポートフォリオに組み込むなら、以下のような条件を満たすものが望ましい:

条件

-

利回りが概ね 3〜5% 程度で安定性を重視する。

-

業績・キャッシュフローが安定しており、収益構造が多様な企業。

-

時価総額・流動性が十分に大きいこと(東証プライムで流通総額が大きめの企業)。

-

増配実績・株主還元方針が明確な企業。

-

テーマ性(商社、金融、インフラ、政策関連など追い風が見える分野)と、外部ショック耐性の観点を兼ね備えていること。

今私が推すのであれば、「住友商事」や「三井住友トラスト・グループ」、場合によっては「日本郵政」のような主要な高配当株を“基幹株”としてポートフォリオに据え、それに対して少額でテーマ性の強い銘柄をサブで加える戦略を取りたいです。

コメント