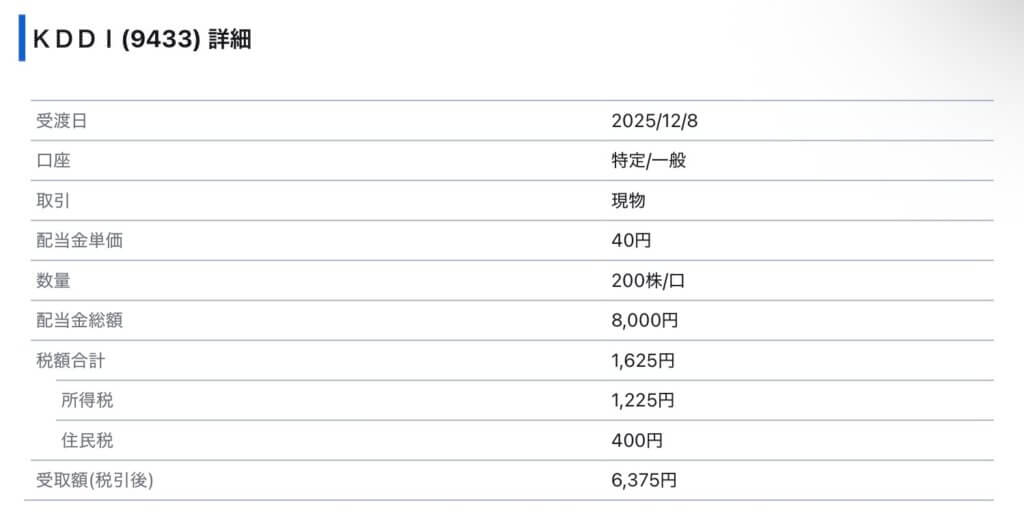

KDDIから中間配当金を受け取りました。

今回は1株あたり40円、200株保有なので税引前8,000円、手取りは6,375円です(特定口座・源泉徴収あり)。

株価は直近2,680円前後で推移しており、評価益も20万円超まで育ってきました。

通信インフラというディフェンシブ性に加えて、株式分割を挟みつつも24期連続増配を予定しているのがKDDIの強み。今後も「高配当×安定成長」の軸として持ち続けるのか、自分のスタンスも整理しておきます。

目次

今回のKDDI配当金

まずは受け取った配当の中身です。

-

銘柄:KDDI(9433)

-

受渡日:2025年12月8日

-

配当金単価:40円/株

-

保有数量:200株

-

配当金総額(税引前):8,000円

-

所得税:1,225円

-

住民税:400円

-

受取額(税引後):6,375円

年間配当予想は1株あたり80円(中間40円+期末40円)。株式分割後ベースで前期72.5円から7.5円増配となり、24期連続増配が続く見通しです。KDDI+1

KDDIの業績と配当方針をチェック

2025年3月期 通期決算

KDDIの直近決算(2025年3月期)は、きっちり増収増益を達成しています。KDDI+1

| 項目 | 2025年3月期 | 前期比 |

|---|---|---|

| 売上高 | 5兆9,180億円 | +2.8% |

| 営業利益 | 1兆1,187億円 | +16.3% |

| 親会社株主に帰属する当期利益 | 6,857億円 | +7.5% |

| 基本EPS(1株利益・分割調整後) | 169.33円 | +12%程度 |

伸びの背景としては、

-

モバイルARPUの改善

-

金融・エネルギー・DXなど「注力領域」の成長

-

ローソン連結化による寄与

などが挙げられています。KDDI ニュースルーム+1

2025年4月1日には普通株式1株を2株に分割しており、配当・EPSも分割後ベースで表示されています。KDDI

2026年3月期 上期決算

足元の2026年3月期はどうか。直近の第2四半期(上期)決算では、

-

売上高:2兆9,632億円(前年同期比 +3.8%)

-

営業利益:5,772億円(同 +0.7%)

-

親会社株主に帰属する中間利益:3,777億円

と、売上・利益ともに小幅ながら増益を維持しています。KDDI ニュースルーム+1

通期予想は、

-

売上高:6兆3,300億円

-

営業利益:1兆1,780億円

-

親会社株主に帰属する当期利益:7,480億円

と、前期からさらに増益を見込む計画です。KDDI ニュースルーム

この業績見通しの上で、2026年3月期の年間配当予想80円(分割後)が示されており、配当性向は約41%とされています。KDDI+1

私のKDDI保有状況と利回り

画像のとおり、現在の保有状況はこんな感じです。

-

保有株数:200株

-

現在値:2,680円

-

評価額:536,000円

-

評価損益:+243,200円(+83.06%)

おおよその取得単価は1,464円/株(292,800円÷200株)なので、

-

現在の配当利回り(予想):

80円 ÷ 2,680円 ≒ 2.9% -

取得単価ベースの利回り(予想):

80円 ÷ 1,464円 ≒ 5.5%

というイメージになります。

正直、ここまで含み益が乗りつつ、取得ベースで利回り5%超まで育ってくると、「売る理由がほぼない」状態です。通信インフラは景気変動の影響を受けにくく、KDDIは長期にわたって増配を続けているので、配当目的のコア銘柄として安心してホールドできます。

今後の注目ポイント

KDDIを今後も持ち続けるうえで、気にしておきたい点を整理します。

-

通信事業の収益性維持

料金競争や政府の値下げ圧力が弱まってきたとはいえ、5G投資や基地局増設の負担は重い。ARPUの底打ちと、解約率の低さを継続できるかは引き続きチェック。KDDI ニュースルーム -

「新サテライトグロース戦略」とDX・金融・エネルギーの成長

通信以外の周辺領域(auじぶん銀行、auカブコム証券、電力、保険、ローソン連携、法人向けDXなど)が2桁成長で利益の第二の柱になりつつあります。ここが伸びれば、配当原資の安定度も増します。KDDI ニュースルーム+1 -

生成AI・データ活用の収益化

KDDI自身がLLMやAI基盤の提供を進めており、通信ネットワーク×データ×AIでの新サービス創出を狙っています。短期で利益に直結するかはまだ未知数ですが、中長期の成長エンジンとして期待。KDDI ニュースルーム+1 -

株主還元方針の継続性

24期連続増配を掲げ、今後もDPS成長を目指す方針は明確。配当性向40%前後を維持しつつ、自己株買いも並行して実施している点もポジティブです。KDDI+1

投資スタンス:KDDIは“永久保有候補”でホールド継続

現時点での自分のスタンスはシンプルで、

KDDIはコア高配当銘柄としてホールド継続。下がれば買い増し候補。

です。

理由は、

-

通信インフラというディフェンシブなビジネスモデル

-

24期連続増配予定+配当性向40%前後の安定した株主還元

-

通信外の金融・エネルギー・DXが着実に伸びており、長期的にEPS成長が期待できる

-

自分の取得単価ベース利回りが5%超に育っている

この4点。

もちろん、金利上昇局面ではディフェンシブ高配当株から資金が抜ける局面もあり得ますが、それはむしろ買い場と割り切ります。よほど割高水準(PERが明らかに高すぎる、配当利回りが2%を大きく割る)まで買われない限り、基本は“長期で配当をもらい続ける”方針です。

コメント