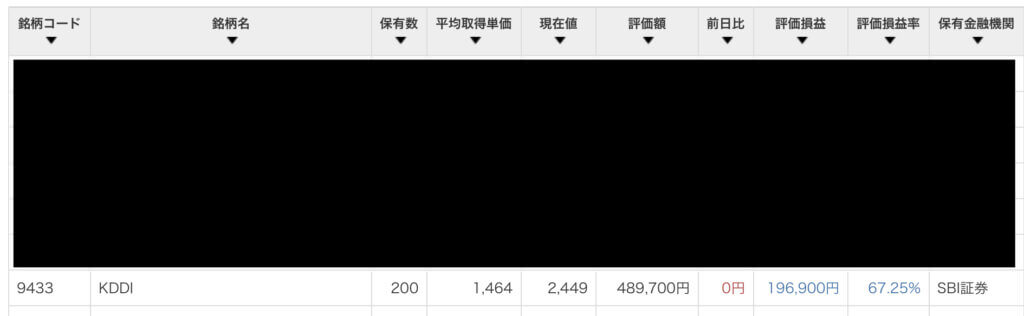

私が200株保有する KDDI株式会社(証券コード 9433)が、2026年3月期第2四半期決算を発表しました。

通信事業の収益構造改善が本格化しつつあり、加えてDX・金融・エネルギー・流通(ローソン)等の“注力領域”も成長軌道に乗り始めています。

配当は1株あたり80円(通期予想)、現株価水準での利回りは約3.3%。私の場合は200株保有なので、年間配当金は「80円 × 200株=16,000円」となります。今回の記事では、最近の決算から読み取れるポイントを整理し、「成長+配当」を両立させうる銘柄かどうかを検証します。

目次

決算数字概要(直近本決算・予想)

| 期/指標 | 売上収益(連結) | 営業利益(連結) | 親会社帰属当期利益 | 増減率(売上) | 増減率(利益) |

|---|---|---|---|---|---|

| FY2024/3(実績) | 約 5,754.0 億円 | 約 961.6 億円 | 約 637.9 億円 | ― | ― |

| FY2025/3(実績) | 約 5,918.0 億円 | 約 1,118.7 億円 | 約 685.7 億円 | +2.8% | +16.3% |

| FY2026/3(会社予想) | 約 6,330.0 億円 | 約 1,178.0 億円 | 約 748.0 億円 | +7.0% | +5.3% |

※出所:決算短信および資料より。

※売上・利益数値は億円を億換算した概算値。

※予想値は会社発表値。

このように、直近では営業利益の伸びが売上増を上回っており、収益性の改善が確認できます。配当予想も1株80円で据え置かれており、配当性向も40%前後で安定志向です。

過去4回決算における“変化点キーワード”

| 決算時期 | キーワード・注力語 | 解説 |

|---|---|---|

| FY2025/3本決算 | 「Satellite Growth Strategy」「通信ARPU改善」「ローソン寄与」「成長分野(データセンター・IoT・DX)倍増」 | 通信+成長分野を明確に打ち出し。利益拡大の構造変化を提示。 |

| FY2026/3 Q1 | 「販促費一過性」「モバイル収益回復」「サービスミックス改善」 | 上期に向けた費用剥落フェーズを示唆。モバイル部門の転換点。 |

| FY2026/3 Q2(今回) | 「料金改定効果」「販促費剥落実感」「注力領域加速」「生成AI・データ基盤」 | 収益改善の実質化と未来投資領域の発言強化。 |

| 比較トレンド全体 | キーワードの頻度・強度が上昇=「成長」の実現フェーズへ移行 | 単なる方針から“実行・成果”フェーズに入ってきた可能性。 |

このように、キーワード・報告文言が「構想」→「実行」→「成果」に移行している点が確認でき、投資家視点でも「変化あり」と捉えられます。

配当・株主還元と保有シミュレーション

-

通期配当予想:80円/株(会社発表)

-

私の保有数:200株

-

年間配当金予想:16,000円(80円 × 200株)

-

株価水準(仮に2,449円/株とすると):200株 × 2,449円=約489,800円評価額

-

配当利回り(仮定株価2,449円)=80 ÷ 2,449 ≒ 約3.27%

-

配当性向:約40〜43%(利益予想に対する配当分)

この配当水準は「インカム+安定成長」を狙う保有者にとって魅力的と判断できますが、「高配当銘柄」と呼ぶにはもう少し利回りが欲しいという見方もできます。

強み・リスク整理

強み

-

通信インフラという安定基盤があり、料金改定・ARPU改善フェーズに入っている。

-

非通信の成長分野(DX、金融、流通、エネルギー等)に戦略的に投資しており、収益多角化が進んでいる。

-

株主還元(配当、株主優待、自己株買い)に対するコミットメントが明確。

リスク

-

通信業界特有の料金競争・規制リスク。ARPU改善が想定通り進まなければ利益拡大鈍化。

-

注力分野の投資回収に時間がかかる可能性あり。成長期待先行で実績が追いつかないと評価に陰り。

-

利回り3%台では“割高”と捉えられる可能性もあり、株価が上振れ期待に乗らない場合には利便性が低くなる。

投資判断・私のスタンス

私としては、現在の保有(200株)を 基本ホールド と考えています。含み益が出ている状態ですので、利益確定というよりも「配当+成長期待」という観点で維持する方向です。また、もし株価が下押しして利回りがより魅力的な水準(例:3.8〜4%台)に下がる局面があれば、 押し目買い を検討する余地もあります。次期以降の四半期で、モバイル部門の収益改善が実際に数字として出てくるか、注力領域が“稼ぐ柱”として軌道に乗っているかを継続してウォッチすることが重要です。

まとめ

今回の決算では、KDDIが「インフラ銘柄+成長銘柄」という二軸を改めて示し、収益構造の転換フェーズにあることが確認できました。配当80円、利回り約3.3%という水準で、保有200株なら年間配当16,000円という収入も見込めます。読者の皆さんには、「安定収入を確保しつつ、成長の芽を持つ銘柄として検討可能」という視点でご参考にしていただければと思います。今後も四半期ごとの数字・戦略実行をチェックし、割安感・成長実感が伴うタイミングでの追加検討が賢明でしょう。

コメント