本日、2019年12月16日にケネディクス商業リート投資法人(3453)より2019年9月期分配金6,486円をいただきました。

NISA口座で購入した株式のため配当金は非課税で、年間利回りは5.10%予測の予測です。

目次

ケネディクス商業リート投資法人の分配金

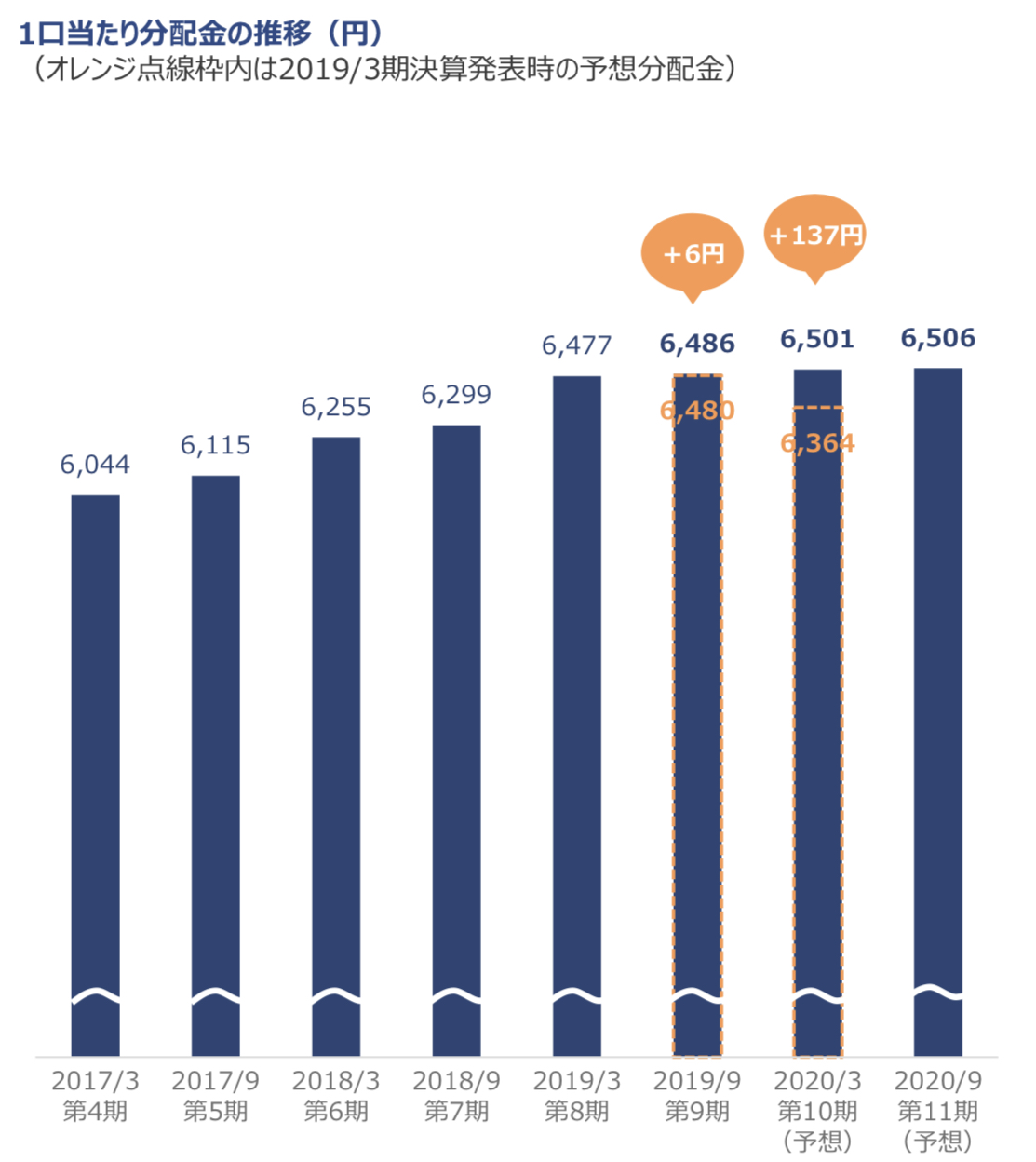

ケネディクス商業リート投資法人の分配金の推移は下記の通りです。

今年度の分配金は当初の予測を上回っており、ありがたいですね。

同社は9月、3月の年2回が決算となっており、年2回分配金がもらえます。

2019年の分配金

・確定分配金(2019年9月期):6,486円

・確定分配金(2019年3月期):6,477円

=====

年間12,963円

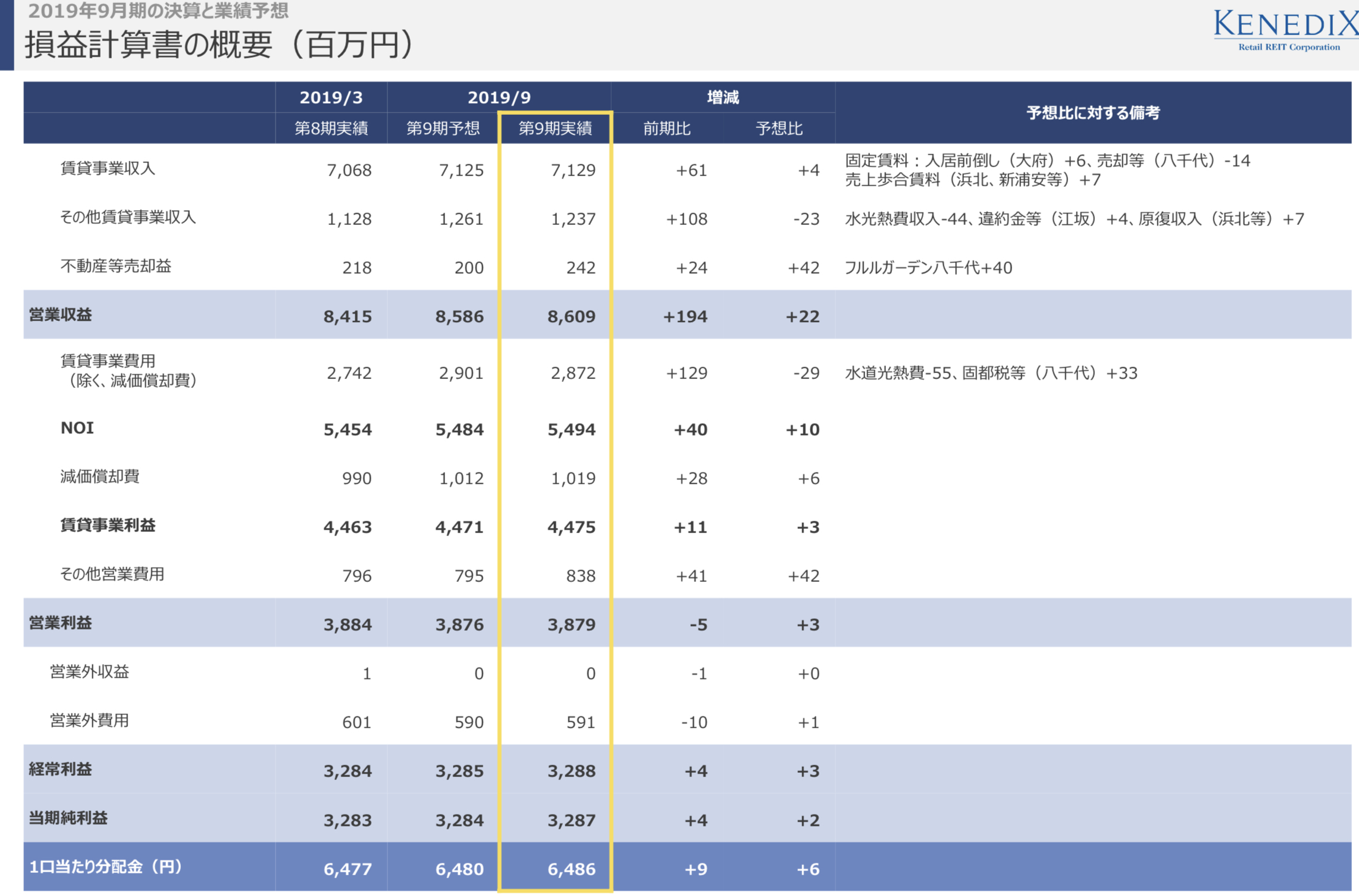

同社の決算資料より、今期の分配金のポイントとして下記が指摘されています。

2019年9月期(第9期)のポイント

• ソララプラザ及びフルルガーデン八千代の売却益によるDPUの増加

• 消費地配送型物流施設の取得によるNOIの増加

• ソララプラザ及びフルルガーデン八千代の売却によるNOIの減少

• 第6期・第7期取得物件の固定資産税等の費用化によるNOIの減少

モーニングスター用語集より

モーニングスター用語集より

分配金の推移

ケネディクス商業リート投資法人の分配金の推移・来期予測は以下のとおりです。

今期はじめは減配を予定してましたが、しっかりと右肩上がりになっていますね。

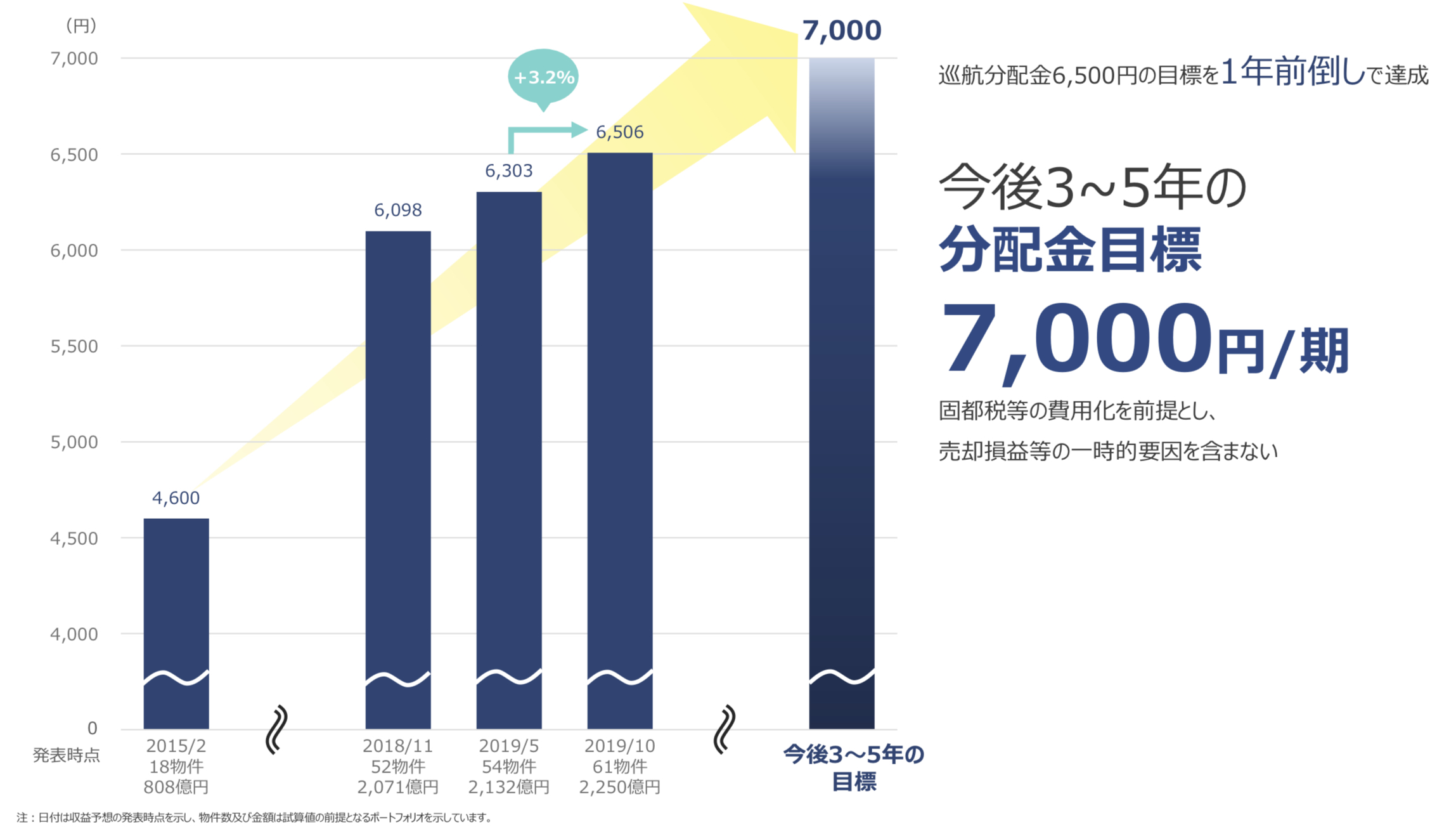

また同社は、今後3~5年の分配金目標として7,000円/期を掲げており、増配が期待できるようです。

ケネディクス商業リート投資法人の株式保有状況

私のケネディクス商業リート投資法人(3453)の株式保有状況は下記の通りです。

保有株数:1株

取得単価:241,400円

現在株価:270,700円(2019/12/13 15:00)

=============

評価損益:29,700×1株=+29,700円

◼︎今回の分配金

1株あたりの配当金:6,486円

*NISA口座のため非課税

================

取得分配金:6,486円

課税された場合、6,486円×(1-0.215)=5,092円が手取り分配金となるため、NISA口座を利用することで本来税として納める必要がある1,393円を手元に残すことができました。

◼︎年間配当利回り

年間分配金予測:@12,963円(2019年9月期、2019年3月期の合計)

現在単価:270,700円(2019/12/13 15:00)

================

税引き前年間配当利回り:4.78%

ケネディクス商業リート投資法人の業績は?

ケネディクス商業リート投資法人の2019年9月期決算・基本情報は下記の通りです(2019年9月期決算資料より)。

■2019年9月期決算

・営業収益:8,609百万円(前期比+194)

・NOI:5,494百万円(前期比+40)

・営業利益:3,879百万円(前期比−5)

・経常利益:3,288百万円(前期比+4)

・当期純利益:3,287百万円(前期比+4)

前年同期の決算は下記の通りでした。

前年比では各数字とも改善しています。

・営業収益:8,577百万円(前期比+450)

・NOI:5,352百万円(前期比−89)

・営業利益:3,816百万円(前期比+48)

・経常利益:3,201百万円(前期比+21)

・当期純利益:3,197百万円(前期比+22)

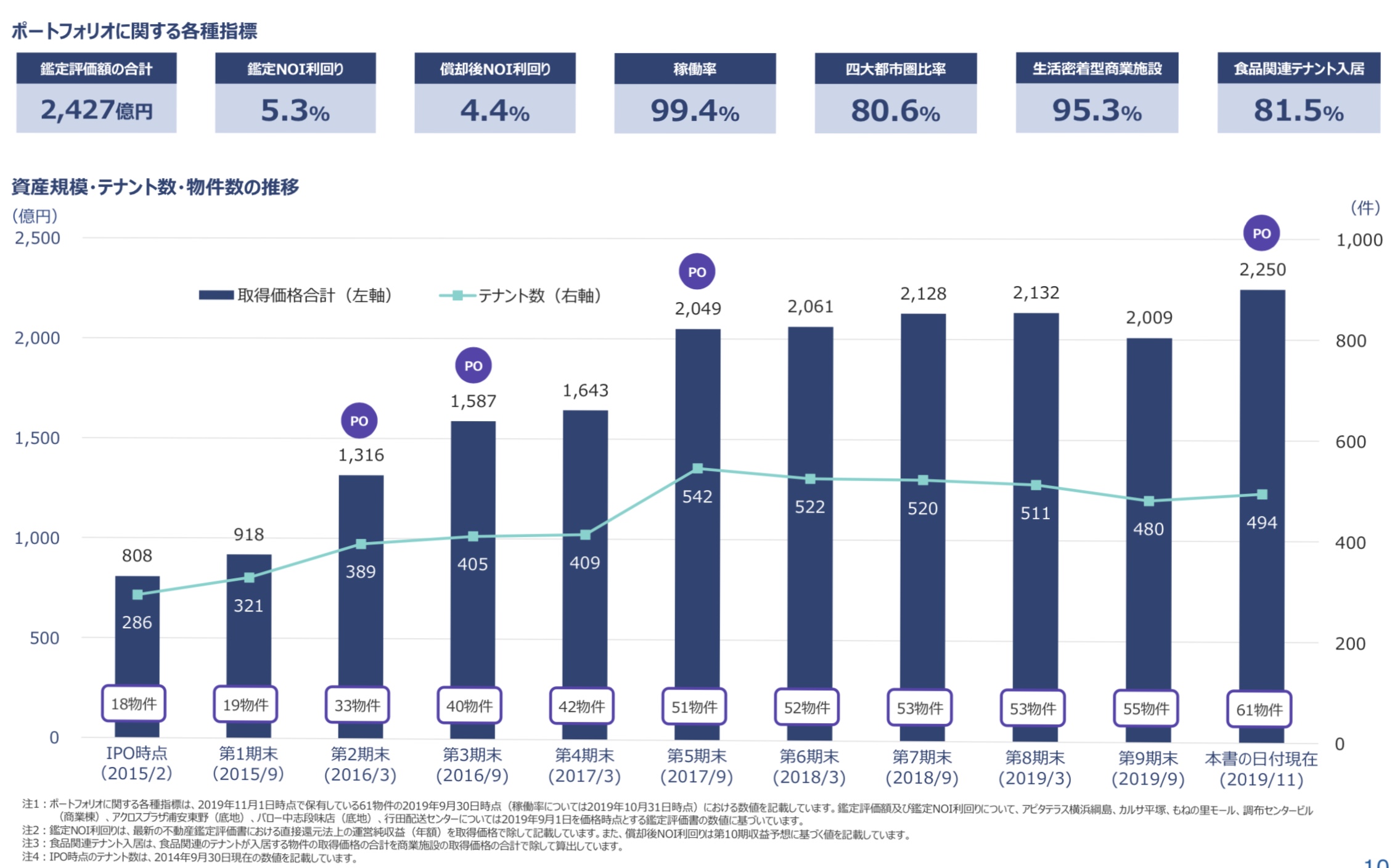

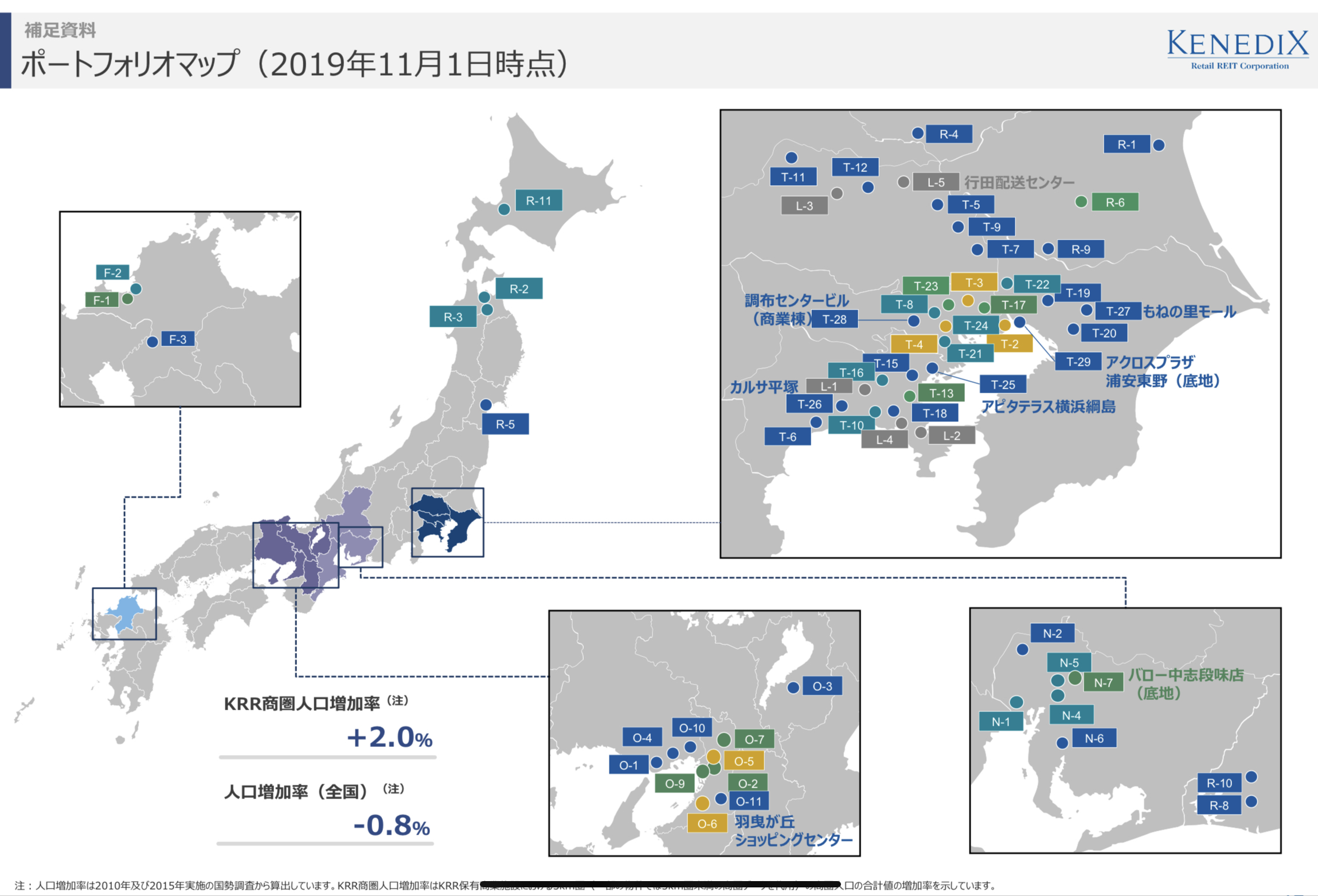

ケネディクス商業リート投資法人のポートフォリオ

次にケネディクス商業リート投資法人のポートフォリオ(保有物件)をみていきます。

同社は商業施設を中心に投資を行っていますが、なかでも人口が密集しており、Eコマース抵抗力の高い生活密着型商業施設への重点投資を継続しています。

直近では、Eコマース化の流れを受けて、物流施設やラストワンマイルを担う商業施設兼物流拠点も視野に入れています。

※同社決算資料より

■基本情報

鑑定評価額の合計 2,427億円(前年2,294億円)

物件数 61(前年53)

鑑定NOI利回り 5.3%(前年5.3%)

償却後NOI利回り 4.4%(前年4.4%)

稼働率 99.4%(前年99.4%)

借入金+投資法人債 1,109億円(前年1,061億円)

LTV 44.5%(前年44.5%)

1口当たりNAV 258,187円(前年257,913円)

Net Asset Valueの略で、投資証券1口当りの純資産価値を略してNAVと呼びます。 不動産市場での「J-REIT不動産投資法人」の価値を比較判断するための指標です。

Loan to Valueの略で、不動産価格に対する借入金の割合(資産価値に対する負債比率)のことを言います。 LTV(%) = 負債 ÷ 総資産価値 で計算されます

Net Operating Incomeの略で、純収益という意味で、収入(賃料)から、実際に発生した経費( 管理費、固定資産税など)のみを控除して求める。

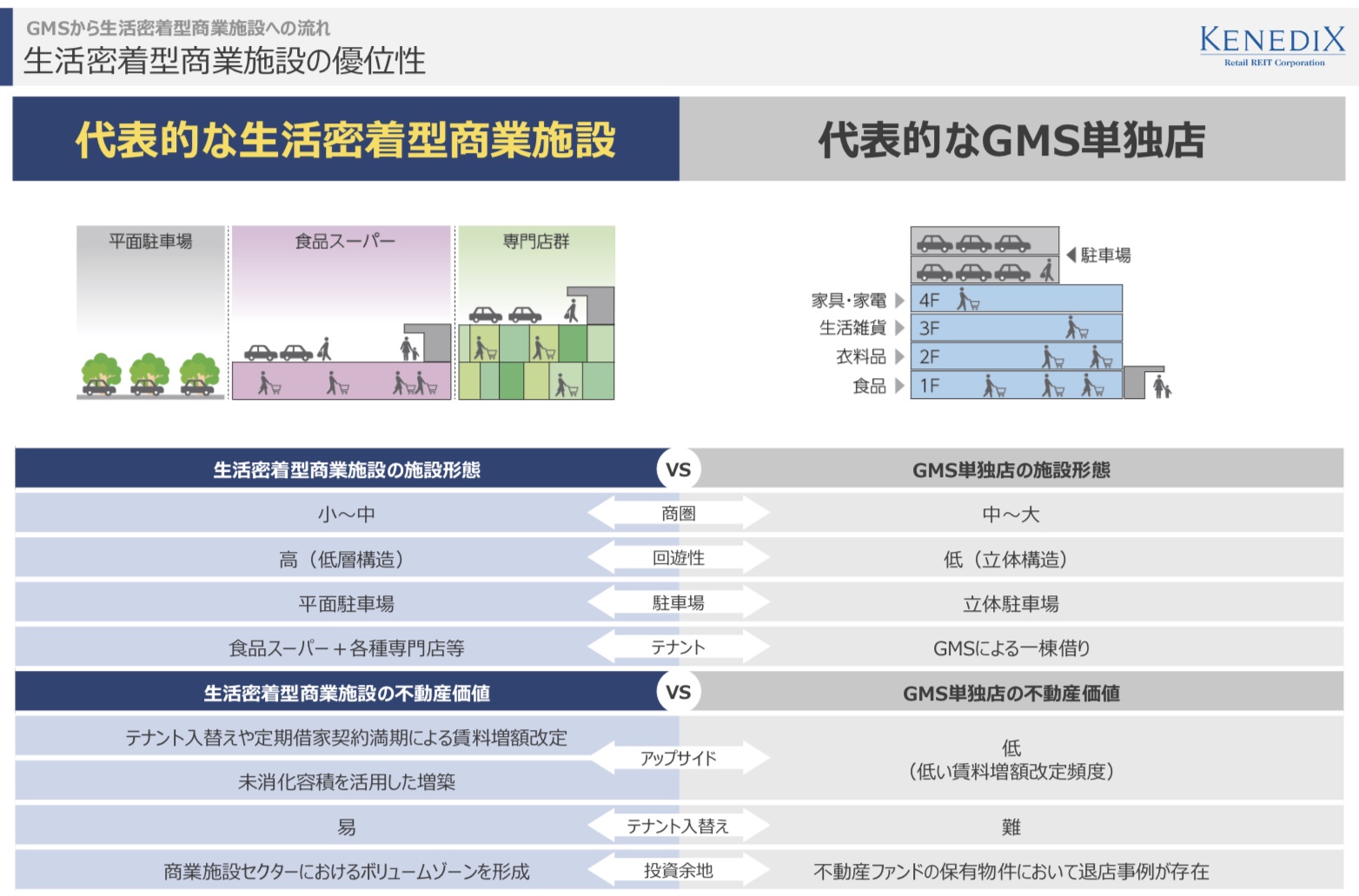

ケネディクス商業リート投資法人の特徴

ケネディクス商業リート投資法人のポートフォリオの特徴は、生活密着型の商業施設・消費地配送型の物流施設を中心に物件の取得を行っています。

上記のように、生活密着型の店舗はテナントの入れ替えが行いやすい複合的なモール店舗のイメージです。

小回りが利きやすい形態の商業施設のため、未消化容積の活用や定期借家契約による賃料改定が行いやすいなど特徴があります。

また、昨今ではこれらの生活密着型商業施設にモノを供給する物流施設にも投資の手を進めているようです。

Eコマースによる物流施設の投資に加えて、上記の小回りが利く商業施設群にモノを届けるため業況が安定していると思われる点から投資を行なっているようです。

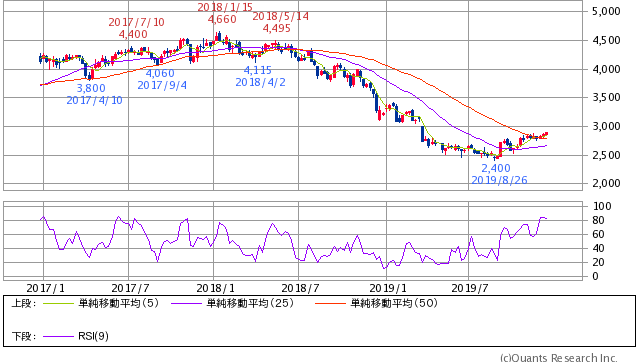

ケネディクスの株価推移は?

直近では株高、金利高の影響で株価が低下気味ですが、いっぽうで配当利回りは安定しており美味しい銘柄と個人的には考えています。

まとめ

今年はREIT銘柄が上昇傾向にありましたが、上記の通り株高・金利高の影響で下落傾向にあります。

いっぽうで安定した分配金がいただけるため分配金目当の投資では良い銘柄では無いでしょうか。

同社の株は昨年NISA口座で購入したため、あと4年間は非課税で配当金を受け取ることができ、今期と同様の配当が続くようでしたら、

5年×2期×1,000円程度=10,000円程度

が税金として引かれず、手元に収めることができます。

上記の通り、生活密着型の商業施設に投資を行うというポートフォリオ戦略も面白く、今後も注目していきたいと思います。

以上です。

コメント